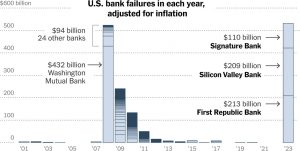

Την Δευτέρα 1 Μαΐου του 2023 η First Republic κατέρρευσε, παρά την βοήθεια που της είχε χορηγηθεί προηγουμένως από τη Fed και διάφορες άλλες τράπεζες, αποτελώντας τη δεύτερη μεγαλύτερη τράπεζα στην ιστορία των ΗΠΑ που χρεοκοπεί, μετά την Washington Mutual, και την μεγαλύτερη μετά από την οικονομική κρίση της περιόδου 2007-08. Αυτή η τραπεζική κατάρρευση είναι η τελευταία σε μια ακολουθία χρεοκοπιών σημαντικών τραπεζών όπως η Silicon Valley Bank (SVB), η Credit Suisse, η Silvergate και η Signature Bank. Ταυτόχρονα, μεγάλες τράπεζες όπως η Deutsche Bank κινδύνευσαν σημαντικά το προηγούμενο διάστημα ενισχύοντας την πεποίθηση ότι η αυτή η κρίση είναι ή θα καταλήξει να είναι τουλάχιστον τραπεζική αν όχι συστημική και ότι δεν οφείλεται σε μεμονωμένες κακοδιαχειρίσεις μερικών τραπεζιτών.

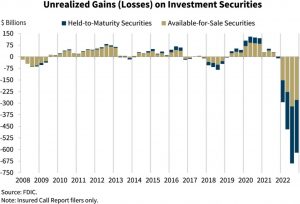

Είναι αρκετά πιθανό άλλωστε, ότι ανάλογα με την ημερομηνία ανάγνωσης αυτού το άρθρου θα έχουν προκύψει και άλλες αστάθειες ή ακόμα και χρεοκοπίες τραπεζών. Σύμφωνα με μία έρευνα μάλιστα, πάνω από 190 αμερικανικές τράπεζες, με συνολικά περιουσιακά στοιχεία αξίας άνω των 300 δισεκατομμυρίων δολαρίων, βρίσκονται σε κίνδυνο χρεοκοπίας σε περίπτωση που οι καταθέτες τους αποφασίσουν να κάνουν ανάληψη. Αυτό συμβαίνει διότι όλες οι επενδύσεις τους, οι οποίες είναι κυρίως σε ομόλογα της αμερικανικής fed και άλλα χρεόγραφα, αποτιμώνται σε χαμηλότερη αξία από αυτή που αγοράστηκαν. Άρα σε περίπτωση που κάποια τράπεζα χρειαστεί ρευστότητα και αναγκαστεί να κλείσει τις θέσεις της, τα λεφτά που θα λάβει θα είναι λιγότερα από αυτά που έδωσε και άρα δεν θα της αρκούν για να καλύψει τις αναλήψεις όλων των καταθετών της, οδηγώντας την στην χρεοκοπία.

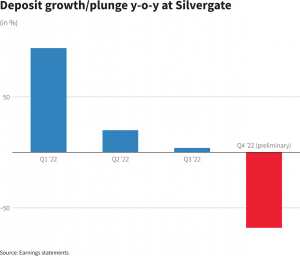

Πρωτίστως είναι ωφέλιμο να αναλυθεί κάθε περίπτωση τράπεζας ξεχωριστά. Πρώτη χρονικά ήταν η τράπεζα Silvergate. Η συγκεκριμένη τράπεζα ξεκίνησε ως μία κανονική τράπεζα τη δεκαετία του 80’ ενώ ύστερα από την κρίση των ενυπόθηκων δανείων υψηλού κινδύνου της Αμερικής το 2007-2008 έστρεψε την προσοχή της στα στεγαστικά δάνεια. Το τμήμα αυτό, έπαψε να λειτουργεί τον Δεκέμβριο του 2022 λόγω των αυξήσεων στα επιτόκια και της μείωσης της ζήτησης στα στεγαστικά δάνεια. Το 2013-2014 αποφάσισε να εξειδικεύσει ακόμα περισσότερο τις υπηρεσίες της και να επικεντρωθεί σε πελάτες που βρίσκονταν στον χώρο των κρυπτονομισμάτων, ένας χώρος που δεν υποστηριζόταν από τις μεγάλες εδραιωμένες τράπεζες λόγω της υψηλής μεταβλητότητάς του, της έλλειψης ρυθμιστικής νομοθεσίας και της δυσκολίας ανίχνευσης της προέλευσής των κεφαλαίων του.

Η τακτική εξειδίκευσης είναι σύνηθες και λογικό φαινόμενο σε εταιρείες και τράπεζες μικρού μεγέθους. Μέχρι το 2022 είχε καταφέρει να γίνει μία από τις μεγαλύτερες τράπεζες του χώρου των κρυπτονομισμάτων με καταθέσεις ύψους 14δις δολαρίων, διότι προσέφερε πολλές χρήσιμες υπηρεσίες όπως το SEN network (μία πλατφόρμα γρήγορης real – time μεταφοράς πραγματικών χρημάτων για τις εταιρείες κρυπτονομισμάτων).

Το Νοέμβριο του 2022 όμως, όταν και ξέσπασε το σκάνδαλο της FTX, μίας από της μεγαλύτερες εταιρείες κρυπτονομισμάτων (συγκεκριμένα λειτουργούσε ως ανταλλακτήριο) και ενός από τους μεγαλύτερους πελάτες της τράπεζας, ξεκίνησε και η κρίση για την Silvergate. Η FTX χρειάστηκε να αποσύρει ότι κεφάλαια είχε από την τράπεζα, τα οποία είχαν αξία 1δις δολάρια, καθώς όδευε προς την χρεοκοπία.

Αυτό δημιούργησε πανικό στην αγορά και ώθησε του υπόλοιπους πελάτες της Silvergate να κάνουν ανάληψη στις καταθέσεις τους. Ειδικότερα, για να καλυφτούν οι αναλήψεις αξίας 8,1 δις δολαρίων που έγιναν, η τράπεζα αναγκάστηκε να δανειστεί αλλά και να πουλήσει μακροχρόνιες επενδύσεις της πραγματοποιώντας ζημία ενός δισεκατομμυρίου δολαρίων (πάνω από 4 φορές τα κέρδη των τελευταίων 6 ετών της).

Ο φόβος ωστόσο για μία διάδοση του χρηματοπιστωτικού κινδύνου της αγοράς των κρυπτονομισμάτων και σε άλλες παραδοσιακές τράπεζες-αγορές δημιούργησε πολιτική πίεση και οδήγησε την Federal Home Loan Bank of San Francisco στην απαίτηση της αποπληρωμής του δανείου 4.3 δις που είχε δώσει στη Silvergate στην αρχή των δυσχερειών της. Αυτό ήταν που έφερε και το οριστικό τέλος της τράπεζας στις 8 Μαρτίου του 2023, η οποία κάλυψε ωστόσο, τις αναλήψεις όλων των πελατών της.

Επομένως η πρώτη τράπεζα που χρεοκόπησε είχε μηδενική διαφοροποίηση και απόλυτη συγκέντρωση των πελατών της σε μία εξαιρετικά ευμετάβλητη αγορά. Μία τέτοια τράπεζα θα απαιτούνταν να επενδύει τις καταθέσεις των πελατών της σε βραχυχρόνια χρηματοπιστωτικά οχήματα για να έχει σε οποιαδήποτε στιγμή πρόσβαση σε ρευστότητα, κάτι απαραίτητο λόγω της υψηλής μεταβλητότητας των καταθετών της. Αντιθέτως, η Silvergate είχε επενδύσει σε μακροχρόνια αμερικανικά ομόλογα τα οποία αν και γενικότερα αποτελούν ασφαλή επένδυση στη συγκεκριμένη περίπτωση δεν πληρούσαν τις ανάγκες της τράπεζας. Ταυτόχρονα, η μηδενική διαχείριση ρίσκου που έγινε την έκανε εξαιρετικά ευάλωτη στις μεταβολές των επιτοκίων, διότι επηρεάζουν αρνητικά τις τιμές των προαναφερθέντων ομολόγων, και συνέβαλε σημαντικά στις ζημίες του 1δις δολαρίων κατά την αναγκαστική ρευστοποίηση των θέσεων της. Τέλος, με την ύπαρξη ενός καλύτερου συστήματος ανίχνευσης ύποπτων οικονομικών συναλλαγών, όπως αυτά των περισσότερων εδραιωμένων τραπεζών, η Silvergate θα είχε καταφέρει να προφυλαχτεί από τις επιπτώσεις του σκανδάλου της FTX που αποτέλεσαν την αφετηρία της κατάρρευσης της.

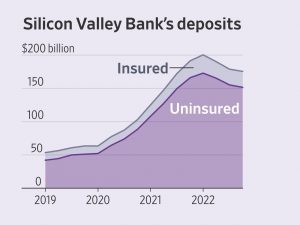

Δύο μόλις μέρες μετά την εκκαθάριση της Silvergate, στις 10 Μαρτίου του 2023, υπήρξε η χρεοκοπία της Silicon Valley Bank (SVB), της τότε δεύτερης και πλέον τρίτης μεγαλύτερης τράπεζας στην ιστορία της Αμερικής που χρεοκοπεί, και την τότε μεγαλύτερη και πλέον δεύτερη μεγαλύτερη μετά από την οικονομική κρίση του 2007-08. Η SVB αποτελούσε μια πολύ μεγαλύτερη και πιο σημαντική τράπεζα από την Silvergate και για αυτό και δημιούργησε μεγαλύτερη ανησυχία η κατάρρευσή της. Πιο συγκεκριμένα, η SVB ήταν η 16η μεγαλύτερη τράπεζα στην Αμερική και ειδικευόταν κυρίως σε τεχνολογικές επιχειρήσεις και venture capitals. Την τελευταία περίοδο λοιπόν, όπου το κόστος δανεισμού και πρόσβασης σε κεφάλαιο συνεχώς αυξανόταν λόγω της αύξησης των επιτοκίων, οι καταθέτες της SVB αναγκαζόντουσαν να κάνουν αναλήψεις των χρημάτων τους για να ικανοποιούν τις υποχρεώσεις τους. Η SVB είχε και αυτή, όπως η Silvergate, επενδύσει τις καταθέσεις των πελατών της σε μακροχρόνια ομόλογα του Αμερικανικού κράτους χωρίς κάποια επενδυτική αντιστάθμιση ή διαφοροποίηση. Χαρακτηριστική ένδειξη της λανθασμένης εκτίμησης της διοίκησης της SVB αποτελεί το γεγονός ότι δεν υπήρχε καν risk manager (θέση απαραίτητη για κάθε τράπεζα) τους τελευταίους 9 μήνες της λειτουργίας της καθώς και το γεγονός ότι σύμφωνα με τις επίσημες ανακοινώσεις της προετοιμαζόταν για αύξηση των καταθέσεων τα έτη 2022-2023 κάτι που προφανώς δεν έγινε. Η λάθος επιλογή, να επενδυθούν χρήματα σε περίοδο με οικονομικές αναταραχές και άρα ανάγκη για άμεση ρευστότητα σε μακροχρόνια οχήματα σε συνδυασμό με την αρνητική σχέση επιτοκίων και των τιμών των ομολόγων είχε ως αποτέλεσμα η SVB όταν χρειάστηκε άμεση ρευστότητα να αναγκαστεί να πουλήσει τις θέσεις της πραγματοποιώντας ζημίες της τάξεως του 1.8 δις δολαρίων. Αυτό οδήγησε τον χρηματοπιστωτικό οίκο Moody’s, έναν από τους τρεις μεγαλύτερους οργανισμούς αξιολόγησης πιστοληπτικής ικανότητας, να χαμηλώσει την αξιολόγηση* της επενδυτικής ασφάλειας της SVB. Οι καταθέτες της SVB πανικοβλήθηκαν και μέσα σε μία μέρα έκαναν αναλήψεις 40 δις δολαρίων (περίπου το ¼ των συνολικών καταθέσεων), δημιουργώντας ένα από τα μεγαλύτερα Bank Runs* στην ιστορία. Την επόμενη κιόλας μέρα η Federal Deposit Insurance Corporation (FDIC)* έκλεισε την τράπεζα λόγω βέβαιης χρεοκοπίας και ανέλαβε να οργανώσει την αποπληρωμή των υποχρεώσεων της SVB.

Πρωτίστως, όπως ισχύει σε κάθε εδραιωμένη τράπεζα, όλες οι καταθέσεις καλύπτονται από την ασφάλεια της FDIC μέχρι τις πρώτες 250.000. Το πρόβλημα για την SVB ήταν ότι οι καταθέτες της ήταν επιχειρήσεις (και πολλές από αυτές με έδρα στο εξωτερικό όπου ούτως η άλλως αυτή η ασφάλεια δεν ισχύει) και άρα είχε η κάθε μία λογαριασμούς πολύ υψηλότερους των 250 χιλιάδων.

Ειδικότερα, αυτή η ασφάλεια στην συγκεκριμένη περίπτωση θα κάλυπτε μόλις το 4,5% των καταθέσεων, ένα ποσοστό πολύ μικρό. Το υπόλοιπο 95,5% θα καλυπτόταν όσο το δυνατόν καλύτερα με μακροχρόνιες δόσεις που θα πήγαζαν από τις πωλήσεις των περιουσιακών στοιχείων της SVB. Αυτή την διαδικασία θα αναλάμβανε πάλι η FDIC. Στα θετικά της υπόθεσης είναι ότι η SVB είχε περιουσιακά στοιχεία αξίας 212 δις δολαρίων καθώς και χρηματοοικονομικές απαιτήσεις υψηλού επιπέδου (δηλαδή με πολύ μικρή πιθανότητα να μην ληφθούν) αξίας 74δις δολαρίων. Για αυτόν τον λόγο η FDI εγγυήθηκε ότι όλοι οι καταθέτες θα λάβουν τα χρήματα τους, κάτι εξαιρετικά σημαντικό γενικότερα για την οικονομία, γιατί σε άλλη περίπτωση όλες οι επιχειρήσεις-πελάτες της SVB δεν θα μπορούσαν να καλύψουν τις βασικές υποχρεώσεις τους, όπως οι πληρωμές των εργαζόμενων και άλλα λειτουργικά έξοδα. Την ίδια στιγμή, το αγγλικό παράρτημα της τράπεζας εξαγοράστηκε από την Bank of England εξασφαλίζοντας και τους Άγγλους καταθέτες. Έτσι, περιορίστηκε εν μέρει ο κίνδυνος μετάδοσης του κινδύνου μίας μεγάλης αλλά πολύ εξειδικευμένης τράπεζας στο γενικότερο οικονομικό και χρηματοπιστωτικό σύστημα.

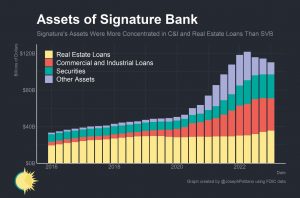

Παρόλη τη δράση τον ρυθμιστικών αρχών, το μοτίβο των τραπεζών συνεχίστηκε και μόλις δύο μέρες μετά την εκκαθάριση της SVB η επόμενη τράπεζα που κατέρρευσε ήταν η Signature Bank. Η Signature Bank, ιδρύθηκε το 2001 και ήταν μία εμπορική τράπεζα που συνεργαζόταν κυρίως με ιδιωτικές επιχειρήσεις ενώ ταυτόχρονα ήταν από τις λίγες μεγάλες τράπεζες φιλικές προς τις εταιρείες κρυπτονομισμάτων. Ήταν και εκείνη μία από τις μεγαλύτερες τράπεζες που καταρρέουν, έχοντας περιουσιακά στοιχεία αξίας 110δις και καταθέσεις αξίας 89δις.

Και η Signature Bank όπως και η SVB ήταν μέρος του S&P 500, δηλαδή του δείκτη με τις 500 μεγαλύτερες εταιρείες στην Αμερική. Ο πανικός της χρεοκοπίας της SVB σε συνδυασμό με την ενασχόληση της με εταιρείες κρυπτονομισμάτων (με παρόμοιο τρόπο με την Silvergate) ανησύχησε τους καταθέτες της οι οποίοι έκαναν μαζικές αναλήψεις και συντέλεσαν σε άλλο ένα bank run. Και σε αυτή την περίπτωση, τα ηνία τα ανέλαβε η FDIC η οποία με τον ίδιο τρόπο εγγυήθηκε τις καταθέσεις των πελατών της Signature Bank. Το κόστος της δράσης της FDIC στην προκειμένη περίπτωση θα έφτανε τα 2,5δις. Και η περίπτωση της Signature πήγαζε από τις μεταβαλλόμενες οικονομικές συνθήκες που επικρατούσαν καθώς και από σημαντικά λάθη κακοδιαχείρισης. Ειδικότερα, η έλλειψη διαφοροποίησης και η σημαντική συγκέντρωση στον κλάδο των κρυπτονομισμάτων, έναν από τους πιο ευμετάβλητους κλάδους, σε συνδυασμό με το γεγονός ότι το 90% των καταθέσεων της ήταν ανασφάλιστες, συνέβαλλε σημαντικά στην πτώση της. Ταυτόχρονα, εξίσου σημαντικοί παράγοντες ήταν η έλλειψη επαρκούς επίβλεψης από τις ελεγκτικές αρχές των ΗΠΑ και η επικίνδυνα μικρή ρευστότητα της τράπεζας, η οποία είχε μόλις το 5% των περιουσιακών της στοιχείων σε χρηματικά διαθέσιμα σε αντίθεση με το μέσο όρο των τραπεζών στο 13%. Οι αποφάσεις αυτές έπαιξαν καταλυτικό παράγοντα έτσι ώστε η Signature Bank να είναι η τρίτη σε σειρά τράπεζα που καταρρέει σε ένα πολύ σύντομο διάστημα.

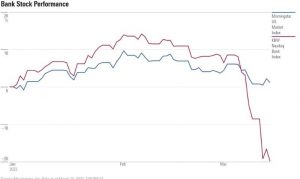

Παρόλο που ακολούθησαν και άλλες χρεοκοπίες τραπεζών μετέπειτα, το σημείο μετά την εκκαθάριση της Signature Bank ήταν σημαντικό. Είχε ήδη εδραιωθεί ο φόβος για μία συστημική κρίση που θα αφάνιζε το σύγχρονο χρηματοπιστωτικό σύστημα. Οι ρυθμιστικές αρχές των ΗΠΑ ωστόσο έδρασαν γρήγορα. Ειδικότερα, για να προστατεύσει και άλλες τράπεζες που είχαν επενδύσει με τον ίδιο τρόπο σε μακροχρόνια ομόλογα του αμερικανικού κράτους δημιούργησε ένα πρόγραμμα δανείων, το Bank Term Funding Program, στο οποίο μία τράπεζα θα μπορεί να δανείζεται για ένα χρόνο, σε πολύ ευνοϊκά επιτόκια, εάν θέτει ως εξασφαλίσεις αυτών των δανείων αυτές τις υψηλής ποιότητας και ασφάλειας επενδύσεις στα ομόλογα που έχει κάνει. Με αυτόν τον μηχανισμό, εάν μία τράπεζα χρειαστεί ρευστότητα δεν θα αναγκαστεί να πουλήσει τα ομόλογα της σε ζημία, αντί αυτού θα τα χρησιμοποιήσει για να πάρει δάνειο. Ο μηχανισμός αυτός φάνηκε αποτελεσματικός καθώς κατευθείαν τράπεζες τον χρησιμοποίησαν για να αντλήσουν κεφάλαια ύψους 12δις δολαρίων. Αυτό, σε συνδυασμό με τα ήδη δοσμένα δάνεια από τη FED στις τράπεζες, αξίας 153δις δολαρίων αποτέλεσε ρεκόρ ξεπερνώντας τα 112δις δανεισμού του 2008. Ωστόσο, το μεγαλύτερο του όφελος ήταν έμμεσο. Ειδικότερα, με αυτόν την απόφαση μειώθηκε σημαντικά ο φόβος των πολιτών σχετικά με τη φερεγγυότητα των τραπεζών και άρα μειώθηκαν οι πιθανότητες για νέα bank runs, εξάπλωση του κινδύνου και δημιουργία ακόμα μεγαλύτερης συστημικής κρίσης. Για να γίνει κατανοητή η έκταση που θα μπορούσε να είχε λάβει το πρόβλημα, αρκεί να αναφερθούν οι μη πραγματοποιθείσες ζημίες τραπεζών αξίας 620 δις. Αυτό σημαίνει ότι υπήρχαν ζημίες 620δις από τράπεζες που θα πραγματοποιούνταν σε περίπτωση που ο πανικός συνεχιζόταν, οι καταθέτες κάναν ανάληψη των χρημάτων τους και οι τράπεζες χρειαζόντουσαν ρευστότητα και άρα αναγκαζόντουσαν να πουλήσουν τις θέσεις τους. Σε αυτήν την περίπτωση, η παγκόσμια τραπεζική κρίση θα ήταν αναπόφευκτη.

Έτσι λοιπόν, με τον μηχανισμό του Bank Term Funding Program μετριάστηκαν εν μέρει οι επιπτώσεις της πολιτικής των αυξήσεων των επιτοκίων από την FED και των κακοδιαχειρίσεων από τις διάφορες τράπεζες.

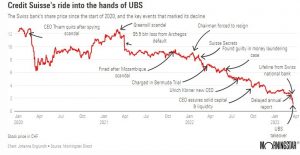

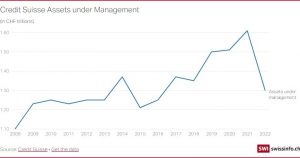

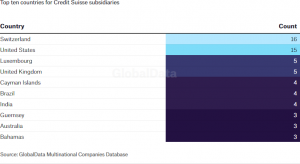

Παρόλη τη δράση των ρυθμιστικών αρχών, το «ντόμινο» τραπεζικών καταρρεύσεων συνεχίστηκε, αυτήν τη φορά στην Ευρώπη και συγκεκριμένα στην Ελβετία, όπου η Credit Suisse κατέρρευσε τρεις μόλις μέρες μετά την Signature Bank. Η Credit Suisse ιδρύθηκε το 1856 και αποτελούσε μία από τις μεγαλύτερες τράπεζες παγκοσμίως. Πιο συγκεκριμένα, στο τέλος του 2021 διαχειριζόταν περιουσιακά στοιχεία αξίας 1.75 τρις δολαρίων, κάνοντάς την τη δεύτερη μεγαλύτερη τράπεζα στην Ελβετία, πίσω από την UBS. Το μέγεθός της και η δραστηριότητα της σε πολλές διαφορετικές χώρες ήταν τέτοια που την καθιστούσαν στις 30 σημαντικότερες τράπεζες για την λειτουργία του παγκόσμιου τραπεζικού συστήματος. Η Credit Suisse δρούσε σε πολλούς διαφορετικούς τομείς, όπως την ιδιωτική τραπεζική, την επενδυτική τραπεζική καθώς και τη διαχείριση περιουσιακών στοιχείων. Παράλληλα, προσέφερε μία πληθώρα υπηρεσιών στους επιφανείς πελάτες της, από διαχείριση των κεφαλαίων τους μέχρι επενδυτικές συμβουλές. Η κατάρρευσή της, αν και συμπίπτει χρονικά με τις χρεοκοπίες των υπόλοιπων τραπεζών της, διαφέρει σημαντικά ως προς τις αιτίες της. Η Credit Suisse ήταν απλώς μία κακή τράπεζα σε ένα κακό περιβάλλον, δεν χρεοκόπησε λόγω των τελευταίων γεγονότων στον τραπεζικό κλάδο. Ο δρόμος της προς την κατάρρευσή της είναι γεμάτος σκάνδαλα, αλλαγές στελεχών και προσωπικού και σημαντικών ζημιών.

Η Ελβετία από το 1700 κιόλας προωθούσε την πολιτική εχεμύθειας των πελατών, κάτι που έγινε και νόμος με το Swiss Banking Act το 1934, με σκοπό την προσέλκυση ξένων κεφαλαίων στην χώρα. Η πολιτική αυτή, απαγόρευε τις τράπεζες να αναφέρονται σε λεπτομέρειες και προσωπικά στοιχεία των πελατών τους για έναν συγκεκριμένο αριθμό χρόνων. Η στρατηγική αυτή έκανε τις ελβετικές τράπεζες πολύ ελκυστικές στα ξένα κεφάλαια, καθώς έδινε τη δυνατότητα για φοροδιαφυγή, απόκρυψη παράνομα αποκτηθέντων κεφαλαίων αλλά και απόκρυψη των κρατικών διαθέσιμων άλλων χωρών από τις χώρες που τους επιτίθονταν κατά τους δύο Παγκόσμιους Πολέμους. Τις νομοθετικές αυτές συγκυρίες εκμεταλλευόταν η Credit Suisse επί χρόνια δημιουργώντας σημαντικά κέρδη για τους μετόχους της. Αυτό ωστόσο δεν εμπόδισε μία σειρά σκανδάλων από τη δημοσίευση. Ενδεικτικά, η τράπεζα είχε εξαγοράσει άλλες μικρότερες τράπεζες οι οποίες λειτουργούσαν ως αποθήκες του πλούτου των Ναζί της Γερμανίας. Άλλα σκάνδαλα αφορούσαν το ξέπλυμα χρημάτων των δικτατόρων της Νιγηρίας, των Φιλιππίνων της Λιβύης και της Αιγύπτου, καθώς και αυτά για την γνωστή συμμορία της Ιαπωνίας, Yakuza και για καρτέλ κοκαΐνης στην Βουλγαρία. Αυτά τα σκάνδαλα, ανά τους καιρούς επέφεραν σημαντικά πρόστιμα όπως αυτό του μισού δισεκατομμυρίου το 2009 για τη συμβολή της τράπεζας στην αποφυγή των δυτικών κυρώσεων από το Ιράν. Ομοίως, το 2014 της επιβλήθηκε πρόστιμο 2,6 δις για συνεισφορά στην φοροδιαφυγή αμερικανών πολιτών. Επιπροσθέτως, η εσωτερική κόντρα των δύο υψηλότερων στελεχών της, η οποία κατέληξε σε υπόθεση παρακολουθήσεων, ανθρωποκυνηγητού, διαπληκτισμού και… αυτοκτονία των ιδιωτικών πρακτόρων που είχαν προσληφθεί δεν βελτίωσε την κατάσταση της Credit Suisse. Μετά, από αυτό το γεγονός, το 2020, ο CEO της τράπεζας, που ήταν ένας εκ των δύο στελεχών, παραιτήθηκε. Ο νέος CEO έμεινε για μόλις 8 μήνες καθώς μία παραβίαση των κανόνων της πανδημίας του Covid-19 τον οδήγησε στην παραίτηση. Την καθοδική πορεία της τράπεζας επιδείνωσε, το 2021, η κατάρρευση του Archegos Capital και του Greensill Capital που οδήγησε σε ζημίες άνω των 6.5 δισεκατομμυρίων, καθώς και νέες αλλαγές στη διοίκηση.

Όλα τα προαναφερθέντα γεγονότα, είχαν δημιουργήσει την περιρρέουσα ατμόσφαιρα, έτσι ώστε τον Φεβρουάριο του 2022 οι καταθέτες της να κάνουν αναλήψεις ύψους 119 δις δολαρίων δημιουργώντας ζημίες 7.5 δις για την τράπεζα.

Για να αντιμετωπίσει αυτές τις δυσχέριες, η Credit Suisse στόχευσε στην άντληση 54δις δολαρίων μέσω δανεισμού. Αυτό το σχέδιο συνέπεσε χρονικά με την κατάρρευση των προαναφερθέντων χρηματοπιστωτικών οργανισμών και την γενικότερη τραπεζική αναταραχή και απέτυχε. Οι ημερήσιες αναλήψεις 10δις των καταθετών οι οποίες άθροισαν στο 1/3 περίπου των συνολικών καταθέσεων της, οδήγησαν την τράπεζα σε σίγουρη χρεοκοπία. Το ελβετικό κράτος, γνωρίζοντας τη δυσαρέσκεια των πολιτών σχετικά με την τελευταία φορά που έσωσε μία τέτοιου είδους τράπεζα χρησιμοποιώντας τα χρήματα των φορολογούμενων, την UBS συγκεκριμένα το 2008, απέκλεισε κάθε ενδεχόμενο διάσωσης της Credit Suisse. Αντί αυτού διαπραγματεύτηκε μία συμφωνία εξαγοράς της από την UBS για μόλις 3,3 δις και αναίρεσε τους νόμους προστασίας ενάντια στα μονοπώλια για να μπορέσει να ολοκληρωθεί η συμφωνία. Με αυτή τη συμφωνία οι πιστωτές της Credit Suisse από την Αμερική και την Ασία (που είχαν μετατρέψιμα ομόλογα*) θα έχαναν τα λεφτά τους (17δις) αλλά οι καταθέτες και άλλοι σημαντικοί οργανισμοί θα έπαιρναν πίσω τις αναλήψεις και τις επενδύσεις τους. Το να χάσουν οι συγκεκριμένοι πιστωτές τα χρήματά τους ενώ οι μέτοχοι, οι οποίοι είναι και υπεύθυνοι μέσω του διοικητικού συμβουλίου, δεν χάνουν ολόκληρες τις επενδύσεις τους, αλλά ένα μέρος τους, είναι κάτι εξαιρετικά ασυνήθιστο στην παγκόσμια οικονομική ιστορία αλλά σύμφωνα με τις ρυθμιστικές αρχές της Ελβετίας ταίριαζε με τις ασυνήθιστες συνθήκες που επικρατούσαν. Ήταν τόσο ασυνήθιστο, που οι τράπεζες της ΕΕ και της Αγγλίας ανακοίνωσαν ότι σε παρόμοια περίπτωση δεν θα ακολουθήσουν την στρατηγική της Ελβετίας και ότι πάντα οι μέτοχοι θα είναι οι πρώτοι που θα απορροφούν τις ζημίες. Για να δεχτεί να αναλάβει το ρίσκο της εξαγοράς η UBS, το κράτος της Ελβετίας της προσέφερε σε πολύ χαμηλό κόστος δάνειο ύψους 108δις δολαρίων, ενώ έδωσε εγγύηση που θα αναλάμβανε μεγάλο μέρος των ζημιών σε περίπτωση που η εξαγορασμένη πλέον Credit Suisse άξιζε λιγότερο από την τιμή αγοράς της, δηλαδή 3,3 δις. Οπότε η Ελβετία σίγουρα δεν έσωσε την Credit Suisse αλλά παρείχε σημαντικούς πόρους ως στήριξη στην UBS, για να γίνει η εξαγορά και να αποφευχθεί μία συστημική κρίση, σε βάρος όμως των φορολογούμενων πολιτών. Ταυτόχρονα, άλλο ένα ανειλικρινές σημείο της δράσης του ελβετικού κράτους στη συγκεκριμένη υπόθεση αποτελεί το γεγονός ότι θα μπορούσε με πολύ λιγότερα χρήματα να διασωθεί μόνο το εγχώριο τμήμα της Credit Suisse, όπως είχε γίνει σε αντίστοιχες τράπεζες του Βελγίου και της Ολλανδίας στην κρίση του 2008, και όχι το μεγαλύτερο τμήμα της τράπεζας, ανεξαρτήτως χώρας που έδρευε. Ο Larry Fink μάλιστα, CEO της Blackrock, είχε ήδη ενδιαφερθεί για να εξαγοράσει τα πιο επικίνδυνα τμήματα της Credit Suisse, εκτός Ελβετίας. Αυτό το ενδιαφέρον αποκλείστηκε από την Ελβετία η οποία προτίμησε να δημιουργήσει έναν ακόμα μεγαλύτερο “too big to fail” τραπεζικό κολοσσό, την UBS. Έτσι λοιπόν, αν και η εξάπλωση μίας τραπεζικής κρίσης μετριάστηκε στην Ελβετία, η εικόνα και η αξιοπιστία του ελβετικού τραπεζικού συστήματος ίσως έχει πληγεί για πάντα.

Το τελευταίο κομμάτι του «ντόμινο» των τραπεζικών καταρρεύσεων αποτέλεσε η First Republic Bank. Η First Republic Bank ιδρύθηκε το 1985 και η κατάρρευση της αποτέλεσε τη δεύτερη μεγαλύτερη χρεοκοπία τράπεζας στην ιστορία της Αμερικής. Η περίπτωσή της είναι παρόμοια με τις υπόλοιπες Αμερικάνικες τράπεζες που αναλύθηκαν. Οι επενδύσεις τις τράπεζας ήταν συγκεντρωμένες σε τομείς ευάλωτους στις αυξήσεις των επιτοκίων και με μικρή διαφοροποίηση. Πιο συγκεκριμένα είχε 172 δις απαιτήσεις σε στεγαστικά δάνεια κυρίως στην περιοχή του San Francisco και τουλάχιστον άλλα 40 δις σε άλλου είδους περιουσιακά στοιχεία, ενώ οι καταθέσεις της κυμαίνονταν στα 104δις. Τα στεγαστικά δάνεια, τα οποία ήταν συγκεντρωμένα σε μία περιοχή μάλιστα, αποτελούν μακροχρόνια πηγή ταμειακών ροών η οποία μάλιστα είναι άμεσα εξαρτώμενη από τα επιτόκια. Ομοίως τα περιουσιακά στοιχεία των 40δις δεν ήταν άμεσα ρευστοποιήσιμα. Για να καταπολεμήσει την έλλειψη ρευστότητας, δανείστηκε σε διάφορες στιγμές κατά τη διάρκεια των τελευταίων δύο χρόνων. Εν τέλει είχε πάρει δάνεια (μέσω καταθέσεων) ύψους 30 δις από 11 διαφορετικές τράπεζες που προσπάθησαν να τη σώσουν, καθώς και συνολικά δάνεια ύψους 121,3δις από τη FED και την Federal Home Loan Bank Board (FHLB). Αυτό έριξε την φερεγγυότητα της τράπεζας και την αξιολόγηση της αξιοπιστίας της, γεγονός το οποίο σε συνδυασμό με τις ανασφάλιστες καταθέσεις της που αναλογούσαν σε ποσοστό 67% των συνολικών καθώς και με τη γενικότερη αναταραχή του τραπεζικού συστήματος την οδήγησαν σε συνολικές αναλήψεις αξίας 100δις δολαρίων (57% των συνολικών). Οι αναλήψεις αυτές θα προκαλούσαν ζημίες μεταξύ 9,4 και 13,5 δις δολαρίων από πρόωρη πώληση μακροχρόνιων περιουσιακών στοιχείων. Έτσι λοιπόν, η εκκαθάριση της First Republic Bank , λίγες μόλις μέρες μετά την Credit Suisse, ήταν γεγονός. Τη δυσμενή αυτή θέση μίας τόσο μεγάλης τράπεζας εκμεταλλεύτηκε η JP Morgan, η οποία σε συνεργασία με τις ρυθμιστικές αρχές της Αμερικής εξαγόρασε την First Republic Bank. Σύμφωνα με τη συμφωνία, η JP Morgan θα πλήρωνε 10,6 δις στο FDIC για να καλυφθούν οι ασφαλισμένες καταθέσεις των πελατών και να μην επιβαρυνθεί μόνο ο κρατικός μηχανισμός, ενώ θα μοιράζονταν από κοινού πιθανές ζημίες σχετικές με τις πωλήσεις των περιουσιακών στοιχείων της First Republic Bank. Από την άλλη η FDIC θα παρείχε δάνειο 50δις σε σταθερό επιτόκιο στην JP Morgan για να ολοκληρωθεί η εξαγορά. Υπολογίζεται, ότι μετά από αυτή τη συμφωνία η FDIC θα ζημιωθεί 13δις δολάρια.

Επιπροσθέτως, για να υλοποιηθεί η συμφωνία το Αμερικανικό κράτος αναγκάστηκε να υπονομεύσει διάφορες νομοθεσίες καταπολέμησης του μονοπωλίου και εξασφάλισης δίκαιου ανταγωνισμού καθώς μετά την εξαγορά η JP Morgan θα ξεπερνούσε το όριο του 10% της συνολικής αγοράς των χρηματοπιστωτικών ιδρυμάτων. Αυτό δημιούργησε αρκετούς προβληματισμούς για τη δημιουργία “too big to fail” οργανισμών με ακόμα μεγαλύτερη συστημική επιρροή.

Εκτός από τις τράπεζες που κατέρρευσαν υπάρχουν και άλλες τράπεζες που κινδύνευσαν ή κινδυνεύουν όπως η PacWest, η Republic First Bancorp, η Zions Bancorporation και η Deutsche Bank. Ενδεικτικά, η περίπτωση της PacWest είναι όμοια με τις υπόλοιπες αμερικάνικες προαναφερθείσες τράπεζες. Περιλαμβάνει κακή διαχείριση του κινδύνου από την αύξηση των επιτοκίων, μείωση της αξίας των μακροχρόνιων επενδύσεών της καθώς και κίνδυνο μαζικών αναλήψεων και έλλειψης ρευστότητας. Αν και έχει ήδη χάσει σημαντικό μέρος των καταθετών της στα θετικά είναι ότι έχει αρκετά λιγότερες ανασφάλιστες καταθέσεις σε σχέση με εκείνες που χρεοκόπησαν. Η περίπτωση της Deutsche Bank αντιθέτως, προσομοιάζει περισσότερο με την περίπτωση της Credit Suisse καθώς η πτώση της οφείλεται σε σκάνδαλα (σχέσεις με τον Jeffery Epstein λόγου χάριν) και πρόστιμα για παρανομίες-παρατυπίες.

Έχει γίνει πλέον εύληπτο σε αυτή την ανάλυση ότι κυριαρχεί μία ατμόσφαιρα ανησυχίας αν όχι πανικού στο παγκόσμιο τραπεζικό γίγνεσθαι. Όπως αναφέρθηκε και προηγουμένως, πάνω από 190 αμερικανικές τράπεζες βρίσκονται σε κίνδυνο χρεοκοπίας. Βέβαια αυτό θα προκύψει στο ακραίο σενάριο που ένα σημαντικό ποσοστό των καταθετών, συγκεκριμένα άνω των 40% κατά μέσο όρο, κάνουν ανάληψη των χρημάτων τους. Ένα τέτοιο σενάριο δεν είναι το πιο πιθανό. Ποιος όμως οφείλεται για αυτή την ακολουθία χρεοκοπιών και ποιος θα την υποστεί;

Καταρχάς, τα bank runs δεν είναι ένα καινούργιο φαινόμενο, υπάρχουν από πολύ παλαιότερα. Χαρακτηριστικό παράδειγμα αυτό του 1907 το οποίο προκλήθηκε από αποτυχία του αμερικανικού κράτους, σε περίοδο ύφεσης, να περιορίσουν τη μετοχή της United Copper Company. Όταν έγινε αυτό, οι τράπεζες που παρείχαν τη χρηματοδότηση για το εγχείρημα υπέστησαν μαζικές αναλήψεις λόγω του φόβου που είχε δημιουργηθεί. Η έλλειψη παρέμβασης οδήγησε αυτήν την κρίση να εξαπλωθεί σε όλη την έκταση της αμερικανικής οικονομίας. Παρατηρείται λοιπόν ότι φαινόμενα σαν αυτά δεν είναι πρωτόγνωρα καθώς και το ότι οι ρυθμιστικές αρχές εμφανίστηκαν ακόμα πιο έμπειρες και παρακολούθησαν στενά την παρούσα κατάσταση. Πολλοί αναλυτές παράλληλα, κινδυνολογούν και παρομοιάζουν την τρέχουσα κρίση με αυτή του 2008. Κάτι τέτοιο δεν έχει μεγάλη βάση. Η επίκαιρη κρίση διαφέρει με τη χρηματοπιστωτική κρίση του 2008 και σε μέγεθος και στα θεμελιώδη προβλήματα που την προκάλεσαν, γιατί αυτή τη φορά δεν οφείλεται σε υπερμοχλευμένα χρηματοπιστωτικά οχήματα αλλά σε Bank runs, συγκέντρωση ρίσκου, αυξανόμενα επιτόκια και έλλειψη ρευστότητας. Ακόμα και αν υπήρχε κακοδιαχείριση σε αρκετές από τις τράπεζες, δεν συγκρίνεται με την κακοδιαχείριση του 2008. Από την άλλη πλευρά, το αμερικανικό κράτος και ο πρόεδρος Joe Biden κάνει λόγο για μεμονωμένες περιπτώσεις και όχι συστημική κρίση. Όταν όμως τρεις από τις μεγαλύτερες χρεοκοπίες τραπεζών των τελευταίων δεκαετιών έχουν γίνει σε διάστημα δύο μηνών, το επιχείρημα αυτό ίσως να μην έχει τόση υπόσταση.

Στην πραγματικότητα αφετηρία αυτών των προβλημάτων ήταν η δημοσιονομική πολιτική κατά την περίοδο του Covid-19 όπου τυπώθηκε ένας ανεξέλεγκτος αριθμός χρημάτων, δημιουργώντας μεγάλες πληθωριστικές δυνάμεις. Για να καμφθούν αυτές οι δυνάμεις, τα δυτικά κράτη αύξησαν το κόστος άντλησης κεφαλαίων, μέσω των αυξήσεων των επιτοκίων, κάτι που όπως φάνηκε ήταν καθοριστικός παράγοντας για την προαναφερθείσα κρίση. Ωστόσο, τα λάθη των διοικήσεων των συγκεκριμένων τραπεζικών οργανισμών δεν ήταν καθόλου αμελητέα.

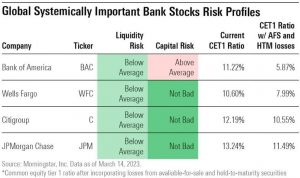

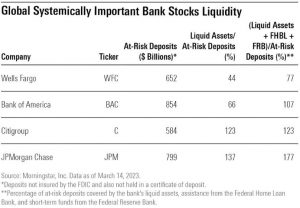

Γενικά, όσον αφορά τις αμερικανικές τράπεζες ήταν κακές τράπεζες σε κακές συγκυρίες. Η Credit Suisse από την άλλη ήταν μία τράπεζα με καλούς ισολογισμούς αλλά πολύ κακή φήμη και κακές συγκυρίες. Η Credit Suisse είχε καλούς ισολογισμούς γιατί ως συστημικά σημαντική τράπεζα ακολουθούσε πολύ πιο αυστηρούς κανόνες σχετικά με την αναγκαία ρευστότητα και τη διαχείριση ρίσκου. Ειδικότερα, όλες οι τράπεζες καλούνται να πληρούν μία σειρά νομοθετικών κανόνων που επικυρώθηκαν με τις τρεις συνθήκες τις Βασιλείας (1988,2004,2009). Η πρώτη συνθήκη κατηγοριοποίησε τα περιουσιακά στοιχεία ανάλογα με το ρίσκο που διαθέτουν και δημιούργησε κάποιες χρηματοοικονομικές απαιτήσεις για κάθε τράπεζα σχετικά με τα ποσά διαθεσίμων που επιβάλλεται να έχει για να θεωρείται σταθερή και ασφαλής. Η δεύτερη πράξη της Βασιλείας επέκτεινε την πρώτη, ενώ προσδιόρισε τα πρότυπα ελέγχου των τραπεζών από τις ρυθμιστικές αρχές καθώς και αυτά της διαφάνειας των τραπεζών. Τέλος, η Τρίτη συνθήκη της Βασιλείας, έγινε μετά την χρηματοπιστωτική κρίση του 2008 και αφορούσε τα επιτρεπτά όρια μόχλευσης καθώς και τα απαραίτητα διαθέσιμα των τραπεζών για να είναι έτοιμες να αντιμετωπίσουν μία οικονομική κρίση οποιαδήποτε στιγμή. Και οι τρεις συνθήκες είχαν ως στόχο τη δημιουργία ενός ασφαλούς τραπεζικού συστήματος, και εν μέρει το πέτυχαν. Βασικός λόγος που ο κίνδυνος για συστημική κρίση δεν είναι όσο έντονος όσο το 2008 είναι η Τρίτη συνθήκη του 2009. Για παράδειγμα τράπεζες σαν την JP Morgan, έχουν πολύ διαφοροποιημένες επενδύσεις και καταθέσεις, ενώ έχουν και σημαντικές ποσότητες εύκολα ρευστοποιήσιμων περιουσιακών στοιχείων ως αντίμετρα σε οποιαδήποτε δυσκολία μπορεί να προκύψει.

Οι περιφερειακές τράπεζες τις Αμερικής ωστόσο, που είχαν περιουσιακά στοιχεία με αξία μικρότερη των 250δις δολαρίων, όπως αυτές που ήδη αναλύθηκαν, δεν είχαν τόσο αυστηρή νομοθεσία. Αυτό συνέβη διότι μετά από ισχυρό lobbying, το 2018 ο Donald Trump ελάττωσε το Dodd-Frank Act για το συγκεκριμένο είδος τραπεζών. Το Dodd-Frank Act θεσπίστηκε το 2010, και αυτό με αφορμή την κρίση του 2008 όπως και η Τρίτη συνθήκη της Βασιλείας, και έθεσε νέες ρυθμιστικές αρχές και κανόνες που θα επιβλέπαν τον τραπεζικό κλάδο. Τα επιχειρήματα που στήριζαν την αναθεώρηση του 2018 ανέφεραν ότι οι συγκεκριμένες περιφερειακές τράπεζες δεν θεωρούνταν συστημικές και άρα δεν είχαν επιρροή στην γενικότερη υγεία του χρηματοπιστωτικού συστήματος και ότι αναίτια περιορίζονταν οι λειτουργίες τους και άρα τα κέρδη τους. Κάτι τέτοιο αν και αρχικά ώθησε τις αμερικανικές περιφερειακές τράπεζες σε μεγαλύτερες αποδόσεις, πλέον, είναι φανερό πως δεν θα έπρεπε να είναι αρκετό για να μειώσει τη ελεγκτική νομοθεσία. Άλλοι επικριτές του σύγχρονου οικονομικού συστήματος αναφέρονται και στην ακύρωση του Glass- Steagall Act με το Gramm-Leach-Bliley Act το 1999. Το Glass-Steagall Act απαγόρευε τη συσχέτιση τραπεζών αποταμίευσης και επενδυτικών τραπεζών. Ουσιαστικά δεν επέτρεπε στις τράπεζες να επενδύουν τις καταθέσεις των πελατών τους. Μία τέτοια κριτική όμως, φαντάζει υπερβολική αν συνυπολογίσει κανείς πόσο αυτή η νομοθεσία περιόριζε την οικονομική ανάπτυξη της χώρας και το στοιχείο ότι χωρίς τη συγκεκριμένη νομοθεσία αλλά με αυστηρότερο έλεγχο η προβληματική τρέχουσα κατάσταση θα είχε αποφευχθεί.

Έτσι λοιπόν, ρυθμιστικές αστοχίες, διοικητικές κακοδιαχειρίσεις και ακραίες πολιτικές πληθωρισμού και αποπληθωρισμού δημιούργησαν την παρούσα κρίση. Θετικό στοιχείο παραμένει το γεγονός ότι κανένας καταθέτης δεν έχασε τα χρήματα του χάρη στη δράση της FDIC (πρώτη φορά καλύπτει καταθέσεις πάνω από το όριο των 250.000 ) και άρα δεν υπήρξε επιβάρυνση στους φορολογούμενους πολίτες, σε αντίθεση με τους μετόχους των τραπεζών. Άρα η αφήγηση ότι οι τράπεζες είναι “too big to fail” και ότι όταν αποτυγχάνουν διασώζονται με τα χρήματα των πολιτών, επειδή αποτελούν κίνδυνο για το σύστημα καταρρίφθηκε. Βέβαια, τα χρήματα που χρησιμοποιήθηκαν από την FDIC ανήκαν στο Deposit Insurance Fund (DIF) το οποίο χρηματοδοτείται από τα τέλη των τραπεζών. Άρα η μείωση αυτού του ταμείου πιθανώς θα καταλήξει σε υψηλότερα τέλη για τις τράπεζες τα οποία με τη σειρά τους θα μεταφερθούν σε μεγαλύτερα κόστη για τους απλούς πολίτες. Οπότε και σε αυτή την φαινομενικά ιδανική περίπτωση οι πολίτες θα επιβαρυνθούν έμμεσα. Ταυτόχρονα, σημαντική θα είναι και η πληγή στους εξειδικευμένους κλάδους που διαπραγματεύονταν αυτά τα χρηματοπιστωτικά ιδρύματα, όπως οι τεχνολογικές νεοφυείς τράπεζες και τα venture capitals (SVB) καθώς και η αγορά των κρυπτονομισμάτων (Silvergate).

Συμπεραίνοντας, σίγουρα η παρούσα κατάσταση είναι προβληματική καθώς δεν έχουν φανεί ποιες άλλες περιφερειακές τράπεζες είναι ευάλωτες σε παρόμοιες συνθήκες με τις Silvergate, SVB, Signature Bank και First Republic Bank. Παρόλα αυτά, το γενικότερο τραπεζικό σύστημα είναι πιο υγιές από ότι σε άλλες κρίσεις ενώ η δράση των ρυθμιστικών αρχών στην αντιμετώπιση (όχι στην πρόληψη όμως) της συγκεκριμένης κρίσης ήταν σημαντικά καλύτερη από άλλες φορές. Τέλος, η Ευρώπη είναι σε ελαφρώς καλύτερη κατάσταση από την Αμερική, όχι γιατί έχει καλύτερες τράπεζες αλλά γιατί ιστορικά είχε πολύ κακές και άρα συνεχίζει και εφαρμόζει τους αυστηρούς ελέγχους.

*Η αξιολόγηση αυτή αντικατοπτρίζει την αντιληπτή ικανότητά του κάθε οργανισμού να αποπληρώσει τις δανειακές του υποχρεώσεις.

*Ένα bank run είναι όταν οι πελάτες μιας τράπεζας ή άλλου χρηματοπιστωτικού ιδρύματος αποσύρουν τις καταθέσεις τους ταυτόχρονα λόγω φόβων για τη φερεγγυότητα της τράπεζας

*Η FDIC είναι μια ανεξάρτητη κυβερνητική υπηρεσία που επιβλέπει τον τραπεζικό κλάδο και δημιουργήθηκε από το Κογκρέσο για να διατηρήσει τη σταθερότητα και την εμπιστοσύνη του κοινού στο χρηματοπιστωτικό σύστημα της χώρας. Πρωταρχικό καθήκον της FDIC είναι να ασφαλίζει τις καταθέσεις στις τράπεζες μέλη των ΗΠΑ σε περίπτωση αποτυχίας.

*Ένα μετατρέψιμο ομόλογο είναι ένας εταιρικός χρεωστικός τίτλος σταθερού εισοδήματος που αποδίδει πληρωμές τόκων, αλλά μπορεί να μετατραπεί σε προκαθορισμένο αριθμό κοινών μετοχών ή μετοχών. Συχνά εκδίδεται από τους οργανισμούς έτσι ώστε σε περίπτωση χρεοκοπίας πιστωτές να γίνουν μέτοχοι και η υποχρέωση αποπληρωμής τους να μειωθεί σε προτεραιότητα και ένταση. Ταυτόχρονα είναι χρήσιμα στις τράπεζες, γιατί σε περίπτωση που πέσουν κάτω από το νομοθετικό όριο ρευστότητας μπορούν να εξαφανίσουν μέρος των χρεών τους κάνοντας τα ομόλογα μετοχές και αυξάνοντας τους συγκεκριμένους δείκτες ρευστότητας.

Συντάκτης: Άγγελος Λαγός